美国1月通胀虽然在走势上连续4个月放缓,但从斜率来看,这种放缓的幅度是明显减弱的;叠加1月意外强劲的就业数据,我们认为这背后反映出核心通胀,尤其是除住房外的核心服务通胀的粘性依然超出美联储的预期。因此,1月通胀数据将巩固当前美联储对于加息“慢一点,高一点,久一点”的共识。3月加息25bp不是终点,我们预计美联储仍将在上半年小幅渐进加息,而金融市场尚未对一个更为鹰派的美联储进行充分定价。

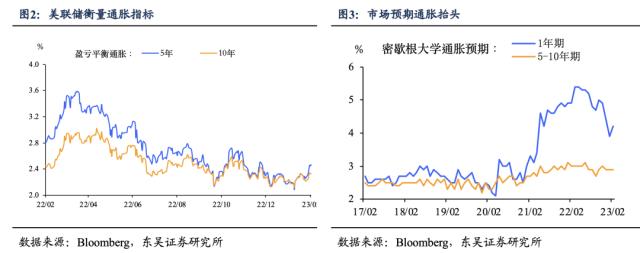

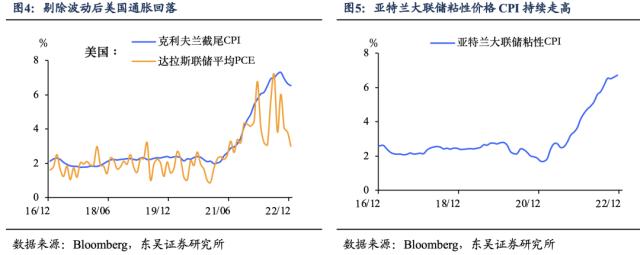

美国通胀前景符合联储判断:通胀的变化及目标之间再平衡。根据此前的报告提出的评估美国通胀指标,虽剔除异常波动后的通胀持续回落,我们认为当前最核心的佐证通胀前景的指标亚特兰大联储CPI在不断走高,显现出通胀更具有持续性,前景具有较强的不确定性(图2-5)。美国潜在通胀走势看似矛盾的背后实则主要受3个因素影响:

一是当下最核心且左右美联储判断的新“利率指引”——剔除住房的核心服务居高不下。鲍威尔在2月议息会议上表明转向更狭义的通胀衡量标准来指导利率政策。由于美国居民将消费由商品转向服务,剔除住房后的超级核心通胀率目前维持在4.1%高位。

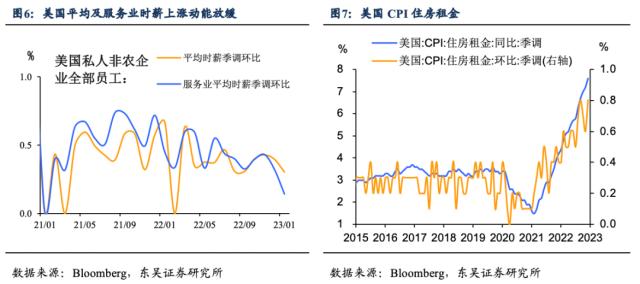

若薪资增速环比不回落至0.1%-0.2%,通胀峰值难以结束。鲍威尔认为减少工资压力将是降低剔除住房后核心服务业的重要环节。1月薪资上涨动能减弱虽释放积极信号,但力度远远不够。1月总体平均时薪环比下降至0.3%,服务业平均时薪环比增速降至0.14%(图6)。劳动力市场仍旧紧俏,薪资增速需要继续大幅放缓。

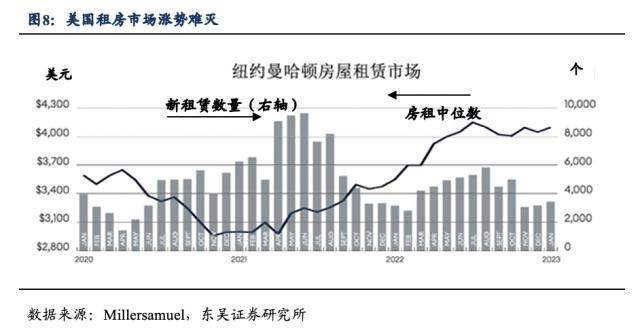

二是住房租金上涨动能尚未“熄灭”,持续给通胀“加火”。 1月美国CPI住房租金分项同比增幅升至7.9%,环比增速0.7%,住房对通胀的贡献持续显现(图7)。曼哈顿租房市场是美国整体房屋租赁市场的缩影,1月曼哈顿中位数租金同比上涨15%,创1月历史新高(图8)。历史上1月是租房淡季,但当下坚挺的租赁市场似乎无法浇灭通胀的“火苗”。

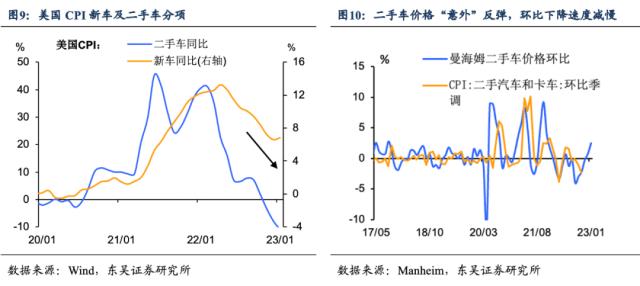

三是二手车价格上涨重返市场,增加通胀压力。此前核心商品下行的作用力受二手汽车和卡车价格的放缓驱动。然而1月份二手车价格的“意外惊喜”给二手车通胀继续下行带来一定的阻力,通胀上行风险加大(图9、10)。

1月通胀数据的扰动牵动着美联储加息的步伐:

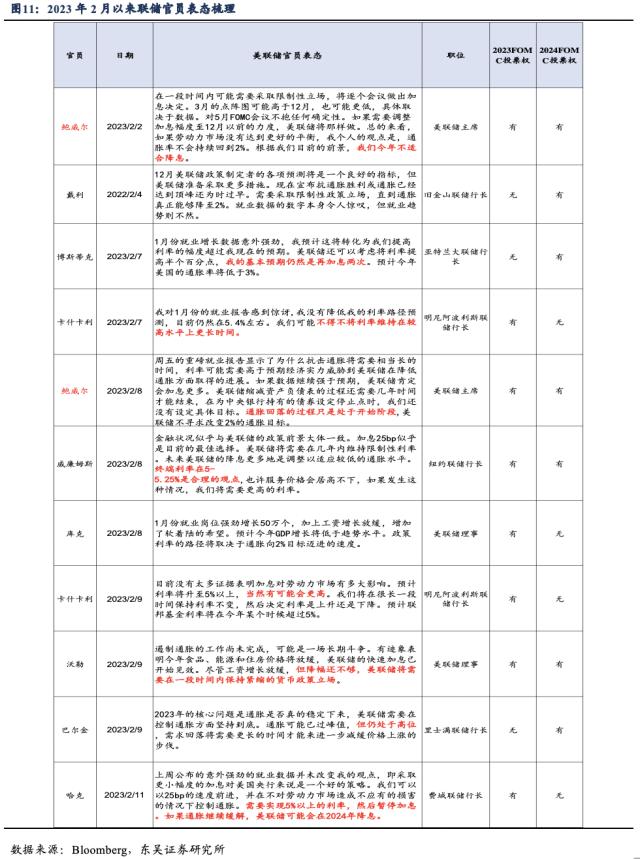

联储官员齐放“鹰”,2023年内降息渐成奢望。美联储打压通胀的决心意味着年内仍将有多次加息,并且不会立即将息,这从2月联储官员表态中也可以看出。当前通胀有萌芽势头,通胀回落趋势能否延续成为关键(图11),降息最早也要到2024年。

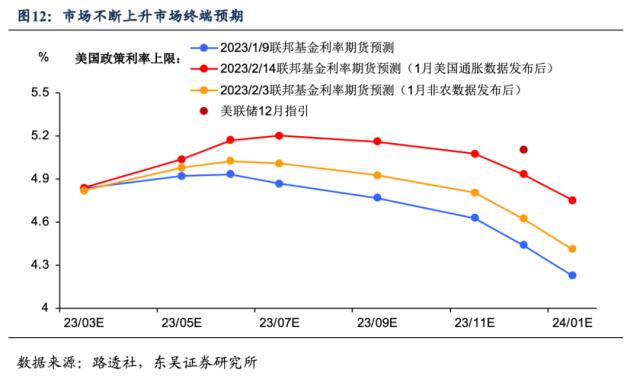

为浇灭通胀萌芽,加息将延续到5月。基于1月强劲的通胀及就业数据,浇灭了美联储短期内暂停加息的希望,后续有更多空间收紧金融条件。市场虽在公布1月非农数据及2月议息会议后市场对于加息路径的预测进行了调整,但在美联储看来仍较为乐观。3月加息25bp不是终点,加息至少将持续至5月,而这意味着年内利率峰值的区间不会低于5%-5.25%(图12)。

风险提示:全球通胀超预期上行,美国经济提前进入显著衰退,毒株出现变异,疫情蔓延形势超预期恶化。