投资摘要

首次覆盖钒电池行业,给予增持评级。钒电池产业化一触即发,钒产品需求将快速上升,推荐攀钢钒钛(行情000629,诊股)(000629.SZ)、安宁股份(行情002978,诊股)(002978.SZ)、河钢股份(行情000709,诊股)(000709.SZ)。攀钢钒钛是世界钒资源龙头企业,深耕钒电池产业链,目前已经拥有深厚的技术及专利储备,将直接受益于钒资源价格的上升。安宁股份钒钛铁精矿(61%)年产量130万吨左右,营收占比47%,在钒资源段具有独到的。河钢股份钒渣产量20万吨/年左右,子公司承德钒钛新材料公司主营钒钛资源的生产和销售,是全国第二大钒产品生产企业。伴随钒电池高速增长,钒价或逐步上升,拥有钒资源的公司将较为受益。

钒电池正处于产业化的前夜。市场认为钒电池成本较高,难以大规模商业化应用,而我们认为,电化学储能领域目前仍存在技术之争,钒电池成本的快速下降正在发生,钒电池在储能领域的竞争优势逐渐显现,钒电池即将走向产业化。通过深入调研,结合当前钒电池成本下降、政策推动的情况来看,我们认为我国钒电池目前已经处在大规模产业化的前夜。随着我国储能的发展和钒电池性能的上升,钒电池在储能中的渗透率将快速上升,钒电池即将爆发。

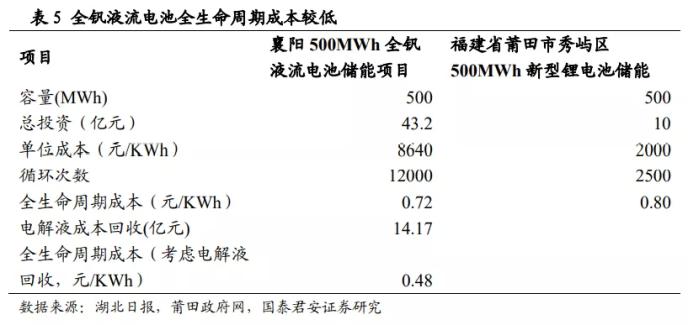

全钒液流电池是储能的最佳选择。大规模储能核心要求主要为安全、生命周期经济性。由于锂电安全事故频发,国家近期下发《电化学储能电站安全管理暂行办法(征求意见稿)》,强调电化学储能的安全性是核心要求。钒电池安全性能突出,无燃烧风险;而从全生命周期来看,钒电池充放电对容量几乎无损耗,全生命周期性价比突出;此外,钒电池电解液只需简单电解后就能够重新使用,对环境友好。综合来看,全钒液流电池是大规模储能的最佳选择。

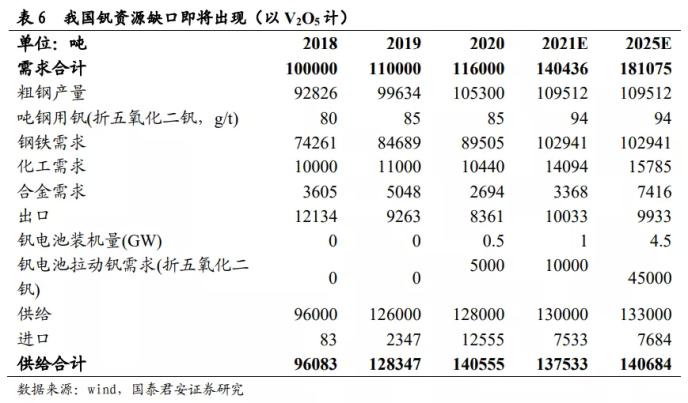

成本下降进入快车道,全生命周期性价比突出。全钒液流电池成本中电堆、电解液成本占比均在40%左右,目前钒电池的电堆成本正在快速下降。而钒电解液几乎可以完全回收,通过租赁电解液的方式可以有效降低电解液成本,实现电解液成本下降。我们以典型项目测算,假设钒电池充放电次数达到1.2万次,则全生命周期看钒电池的成本为0.72元/KWh,低于锂电储能0.80元/KWh的成本。若考虑钒电解液的回收,其全生命周期成本仅为0.48元/KWh,随着钒电池产业化带来的成本下降,未来钒电池储能或逐渐摆脱补贴,达到经济性。

风险提示:钒电池降本不及预期,储能装机进度不及预期。

正文

1. 全钒液流电池:产业化前夜

1.1 降成本:商业模式与技术创新并驾齐驱

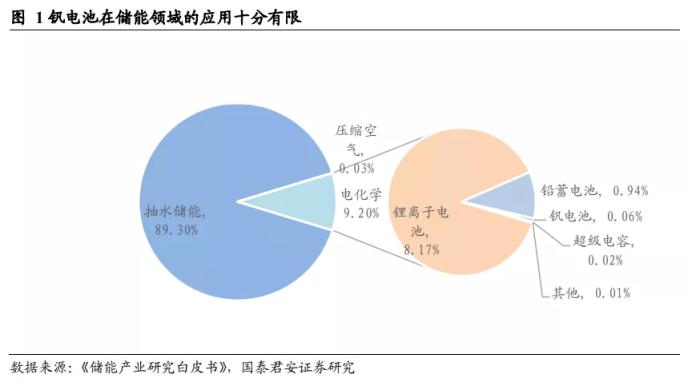

成本是制约钒电池发展的核心原因。根据《储能产业研究白皮书》统计,全钒液流电池(钒电池)每千瓦投资成本在4500-6000元,而抽水储能、锂电池每千瓦成本在750~1200元、2500~-4500元,高成本使得钒电池在储能领域的应用并不广泛。根据统计数据,2020年我国储能方式中,抽水储能占比89.3%,电化学储能占比9.2%,电化学储能中,钒电池储能占比仅0.65%。

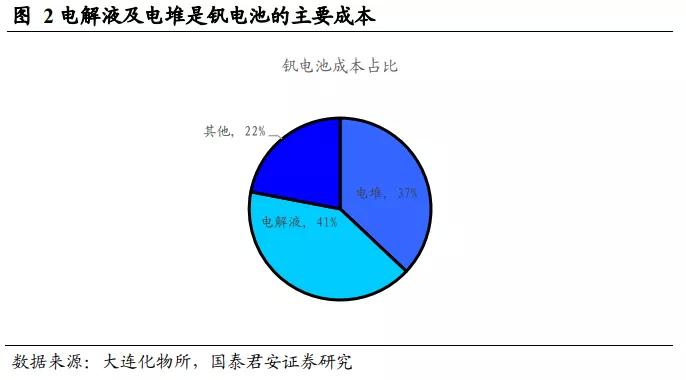

电堆成本的下降已逐步展开。钒电池的成本主要来自于电堆和电解液,以10kW/40kWh钒电池储能系统为例,假设钒电池储能系统综合成本为4500元/KWh,钒电解液成本占总成本的41%(1845元/kwh),电堆成本占比37%(1665元/kwh),其余为建安等成本。钒电解液主要成本为五氧化二钒,电解液成本主要受到钒价的影响,而电堆的成本主要来自于隔膜等材料。目前,电堆成本的下降已经逐步展开:大连化物所通过开发可焊接多孔离子传导膜,使得电堆膜材料的使用面积下降30%、电堆的总成本下降40%,假设电解液的成本不变,目前钒电池成本下沿已下降至2844元/kwh。我们认为随着技术的进步,钒电池电堆成本仍将持续下降。

电解液成本下降或通过商业模式创新展开。钒电池电解液的主要由五氧化二钒和硫酸组成,而钒作为相对稀缺的金属,价格较高,钒电池电解液降成本的难度较大。但由于钒电解液的回收利用率较高,因此通过租赁、或者到期出售电解液的模式新建钒电池储能可以有效解决电解液成本较高的问题。我们假设钒电池电解液回收率达到90%,则全生命周期看,钒电池电解液成本仅为初期投入成本的10%,钒电池建设成本将大幅降低。

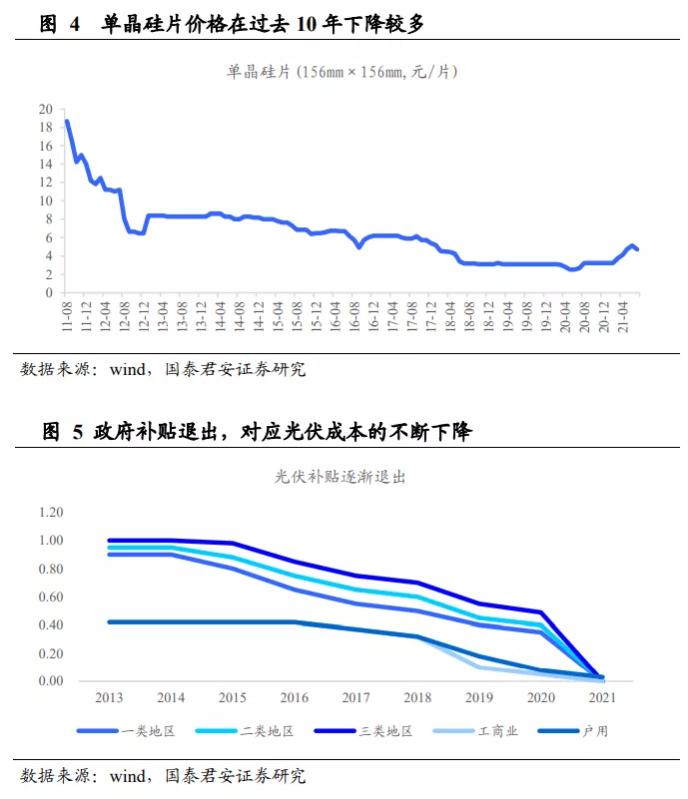

1.2 他山之石:锂电池降本路径回顾

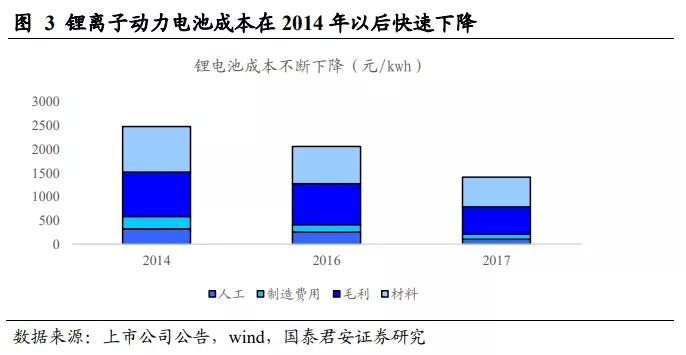

我们认为锂电池降本路径给钒电池提供了很好的参照。制造业产品成本的下降主要来自于规模化生产。2010年锂电池成本高达6000元/kwh,由于锂电池在动力电池领域的大范围应用,大规模生产及相应的技术创新驱动锂电池成本不断下降。根据锂电池产业链各上市公司公告及产业链产品价格,我们观测到锂电池成本在2014年开始出现快速下降,以2014-2017年为观测窗口,我们看到锂电池材料成本下降了35%、制造费用下降59.86%、人工费用下降68.07%。规模化的生产、效率的提升有效降低了锂电池生产成本,2020年宁德时代(行情300750,诊股)动力电池单位成本已经达到618.2元/kwh,10年成本下降89.7%。

钒电池或将复制锂电池的降本路径。2010年同期钒电池成本在3000-3500元/kwh,由于储能需求的增长相对较慢,且抽水储能在前期为主要的储能方式,钒电池储能的发展较慢,钒电池价格维持在高位。而目前国家明确提出在2025年全国储能装机量达到30GW的目标,储能行业即将迎来快速发展期。我们认为,钒电池作为电化学储能中理想的储能方式,其需求将迎来爆发式增长,或复制锂电池的降本路径。

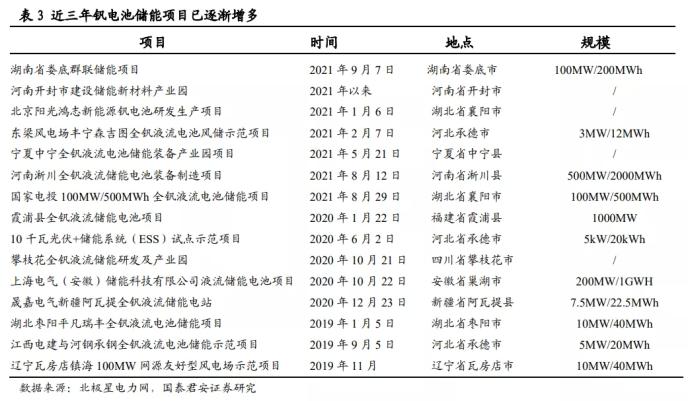

1.3 钒电池规模化应用已箭在弦上

钒电池储能项目逐渐增加,低成本项目已逐渐推广。根据北极星电力网数据,2019年以来我国钒电池储能项目规模逐渐上升。钒电池电堆成本随着新技术的开发已经逐渐下降,我们认为随着钒电池应用的增加,成本的下降将逐渐展开,钒电池规模化应用已箭在弦上。

2. 储能:安全性或为首要考虑

2.1 安全或是储能的核心考量

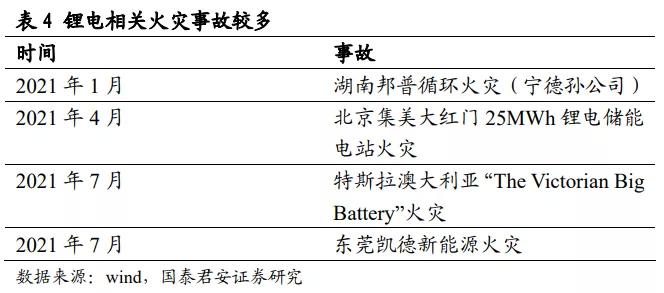

储能尚不具有经济性,成本不是核心考量。如果说动力电池的产业化进程主要得益于电动量产,那么储能产业化进程的主要推动力则来自于政府采购。回顾动力电池和光伏的产业化进程,其核心推动力量各不相同。动力电池下游主要为电动汽车等消费品,消费者的接受程度、产业链能否盈利是影响产业链发展的核心要素,因此动力电池的产业化是电动汽车量产后,各环节规模化生产、技术进步,推动成本不断下行。光伏与动力电池产业完全不同,光伏面对的客户主要为国家电网等运营公司,而早期完全不具有经济性,因此光伏早期发展的核心考量不是成本。光伏的产业化是通过政府持续补贴,产业链技术进步、持续降低成本实现的。对比来看,我们认为储能产业更类似于光伏产业链,其产业化初期,核心考量不是成本,政府要求风电光伏项目配套储能项目,实际是用已盈利的产业补贴储能。各类储能技术齐头并进,最终最具竞争优势的企业和技术将逐渐脱颖而出,为整个产业链带来活力。

储能对应的主要客户为电网侧,安全或是储能的底线。市场一般认为钒电池因为成本偏高,难以成为大规模储能的选择。而我们认为,在当前环境下,储能产业仍处在技术之争的阶段,除抽水储能外,各电化学储能方式尚未有明确的发展方向。从储能最终客户角度来看,作为新能源配套的供电侧基础设施,储能设施的底线是安全。参考我国核电项目批复的节奏,一旦能源设施的安全性出现疑问,相应的建设进度将大幅放缓。锂电池虽然在当下具有一定成本优势,但不论是三元还是铁锂结构均反复出现安全性事故。8月24日,国家发改委、国家能源局下发《电化学储能电站安全管理暂行办法(征求意见稿)》,国家主席对储能电站的安全管理做出重要指示:要进一步加强对电化学储能电站的安全管理,将安全作为电化学储能的核心要求。而钒电池由于其物化性质,安全性全面占优,且其成本能够随着规模化生产和技术进步而逐渐下降。从安全性和成本两个角度分析,我们认为钒电池将成为电化学储能的主要方式。

2.2 钒电池全生命周期成本较低,是储能的最佳选择

全生命周期看,钒电池的成本较低。全生命周期看,钒电池成本优势明显。我们以襄阳500MWh全钒液流电池储能项目与福建省莆田市500MWh锂电池储能项目作为对比,不考虑电解液的回收,全钒液流电池全生命周期成本在0.72元/kwh,而锂电池全生命周期成本在0.8元/kwh;若考虑电解液的回收,假设电解液成本占比41%且能够80%回收,则钒电池的全生命周期成本为0.48元。随着钒电池技术的进步及规模化生产,我们认为钒电池电堆成本将持续下降,未来钒电池将会成本储能的最佳选择,推动储能达到经济性。

3. 钒电池渗透率上升,钒资源趋紧

3.1 钒电池渗透率或快速上升

电化学储能增速显著高于其他储能增速,未来电化学储能或持续增长。虽然目前储能方式种,抽水储能为主要方式,但电化学储能的渗透率正在快速上升。根据CNESA数据,截止2020年底全球储能装机规模中,抽水蓄能占比达到90.3%,占据绝对主导地位;电化学储能占比从2018年的3.7%提升到2020年的7.5%,2020年电化学储能达到14.25GW,同比增长49.65%。抽水储能受到地理环境的限制较多且相应速度偏慢,电化学储能布置灵活、响应速度较快,预期将成为未来储能增长的主要组成部分。

我们认为钒电池将在电化学储能领域的竞争中胜出,未来钒电池渗透率将快速上升。根据国家发改委、国家能源局发布的《关于加快推动新型储能发展的指导意见》所制定的目标,到2025年新型储能装机规模将达30GW以上。综合安全、全生命周期成本来看,我们认为钒电池全面领先锂电池,将在储能领域占据主导地位,我们预期2025年钒电池在储能领域渗透率有望达到15%-20%。

3.2 钒资源缺口隐现

钒电池将迎来爆发期,钒资源缺口隐现。目前1GW钒电池用五氧化二钒的量为1万吨左右,假设钒电池在储能领域的渗透率达到15%,则2025年新增钒电池装机量为4.5GW,由此带来的五氧化二钒新增需求量为4.5万吨,相当于2020年钒电池市场规模的9倍,钒资源供给缺口隐现。

4.钒产业链上市公司将全面收益

4.1 攀钢钒钛

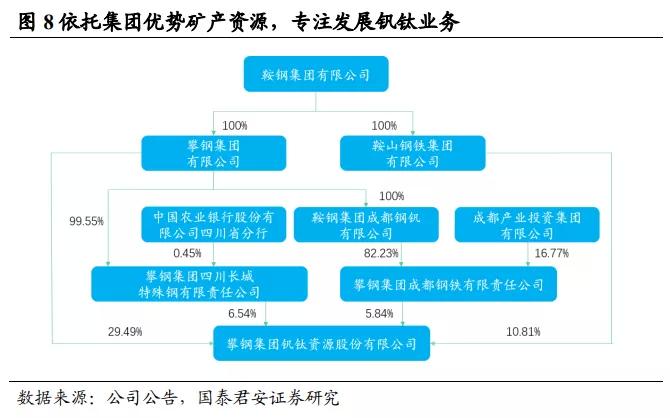

攀钢集团钒钛资源股份有限公司(以下简称公司)是我国钒钛产业龙头企业。公司控股股东攀钢集团掌握攀西两大矿区——白马和攀枝花。公司主营业务包括钒、钛、电三大板块,其中战略业务为钒、钛;公司具备钒产品(以V2O5计)产能2.2万吨/年,市占率达28%,是中国最大的钒制品生产企业;公司钛白粉产能23.5万吨/年,其中氯化钛白粉产能1.5万吨,位列全国第三。

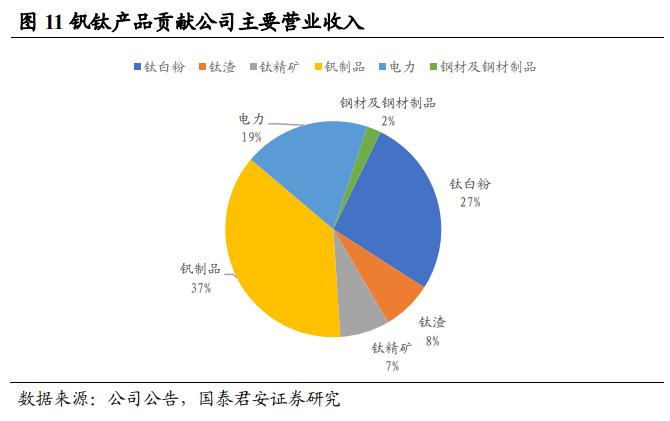

公司主营业务包括钒、钛、电三大板块,其中钒、钛板块是公司战略重点发展业务。公司钛产品产量稳定增长:钒产品产量由2019年2.20万吨增长至2020年2.40万吨,同比增长9.1%;钛白粉产量由2019年的23.39万吨增长至2020年23.55万吨,同比增长0.7%。2020年公司共计生产钒产品2.40万吨,钛白粉23.55万吨,酸溶钛渣20.58万吨;营收分别为37.71亿元、27.20亿元、7.57亿元;营收占比分别为35.6%、25.7%与7.2%,钒钛系列产品是公司营业收入的主要来源,占公司总营收的75.6%。

收购西昌钢钒、投资合资公司,公司实力进一步增加。公司拟以支付现金方式,购买公司控股股东攀钢集团下属西昌钢钒持有的攀钢集团西昌钒制品科技有限公司(简称“西昌钒制品”)100%股权,交易价款46.11亿元。交易完成后,公司与西昌钢钒间的同业竞争情况将会消除,公司钒产品产能将由2.2万吨上升至4万吨水平。交易完成后公司归母净利润将大幅提高,上半年预期增厚业绩1.8亿至6.9亿左右,全年业绩将进一步上调。同时,公司拟与四川德胜成立合资公司,投资产能2万吨/年五氧化二钒的钒渣加工生产线,项目投资完成后,公司钒产品的产能将上升至6万吨,公司整体实力不断增强。

假设公司收购西昌钢钒成功,公司业绩将进一步上升。根据公告,西昌钢钒承诺公司2021-2023年度经审计的合并报表口径下归属于母公司的净利润(以扣除非经常性损益前后孰低为准),分别不低于3.54亿、3.94亿、4.03亿元。假设西昌钢钒能够实现承诺利润,则攀钢钒钛2021-2023年归母净利润将分别达到15.15、24.06、32.75亿元,对应2021年9月17日收盘价PE为24.83、15.64、11.49倍。

给予公司“增持”评级。我们预测公司2021-2023年EPS为0.14/0.23/0.33元。公司钒、钛板块营收占比相对均衡,考虑到公司主营业务所处行业,选取主营业务为钛产品的龙柏集团和宝钛股份(行情600456,诊股)、主营业务为锂电池原材料的赣锋锂业(行情002460,诊股)作为可比公司,运用PE、PB两种方式对公司进行估值。

1).PE法:每股价值7元

可比公司2021年平均PE为48.93倍,考虑到钒电池尚未完全产业化,但公司作为钒产业龙头,在钒电池行业已经有较多积累,将先于行业受益于钒电池产业化,给予公司2021年稍高于行业平均值50倍PE进行估值,对应每股价值7元。

2).PB法:每股价值11.04元

可比公司2021年平均PB为8.98倍,给予公司2021年行业平均PB 8.9倍进行估值,对应每股价值为11.04元。

综合两种估值方法,结合谨慎性原则,选择两种估值方法中的较低的估值,对应公司目标价7元,“增持”评级。

4.2 安宁股份

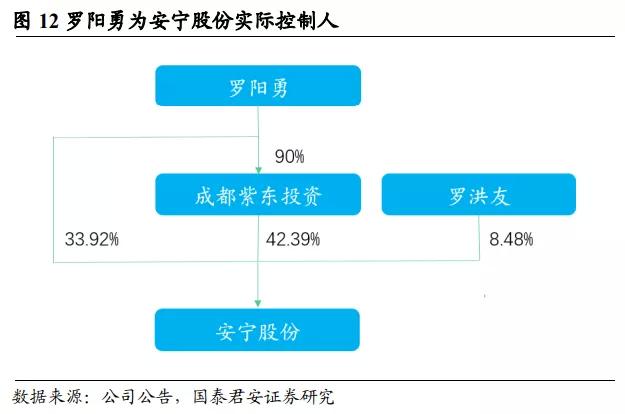

安宁股份为国内钛精矿行业龙头,公司矿山储量2.96亿吨,拥有钒钛磁铁矿采选和销售产业链。公司实际控制人为罗阳勇,直接、间接持有公司72.56%的股权。

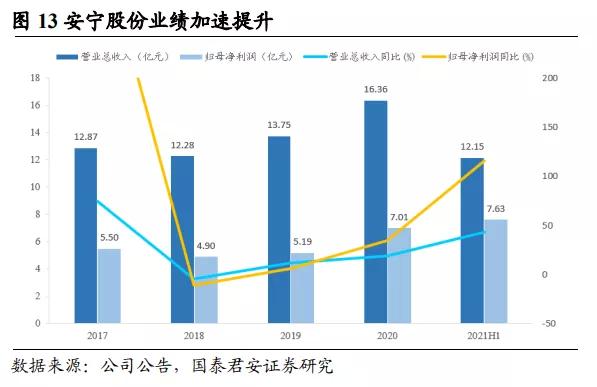

公司主要从事钒钛磁铁矿的开采、洗选和销售,主要产品为钛精矿和钒钛铁精矿。2020年公司钛精矿产量53.76万吨,钒钛铁精矿(61%)产量128.74万吨。2020年公司营业总收入为16.36亿元,同比增长19.02%;公司归母净利润7.01亿元,同比增长34.93%。

给予公司“增持”评级。我们预测公司2021-2023年EPS分别为3.90/4.14/4.36元。公司钒资源丰富,营收中钛产品的占比较高,我们选取同为钛产品行业的龙柏集团、中核钛白(行情002145,诊股),和锂电池原材料供应商盛鑫锂能为可比公司,运用PE、PB两种方式对公司进行估值。

1).PE法:每股价值78元

可比公司2021年平均PE为45.91倍,考虑到钒电池尚未完全产业化,公司业务重点仍为钛产品、业务结构更接近龙柏集团,给予公司2021年20倍PE进行估值,对应每股价值78元。

2).PB法:每股价值80.54元

可比公司2021年平均PB为7.69倍,考虑到公司资产中钛板块占比较高,给予公司2021年6.5倍PB进行估值,对应每股价值为80.54元。

综合两种估值方法,结合谨慎性原则,选择两种估值方法中的较低的估值,对应公司目标价78元,“增持”评级。

4.3 河钢股份

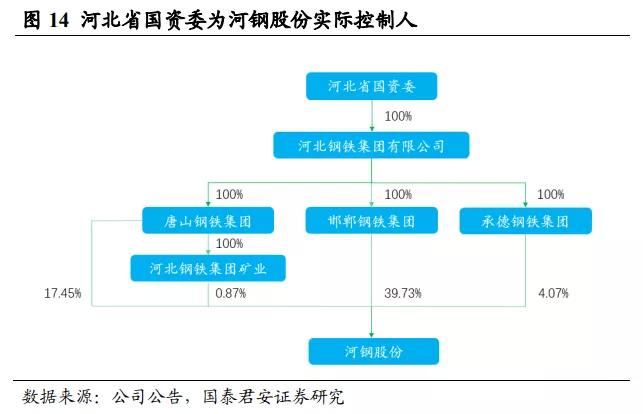

河钢股份公司是国内最大钢铁上市公司之一,拥有国际先进水平的工艺技术装备,具备进口钢材国产化、高端产品升级换代的强大基础, 具备年产3000万吨的精品钢材生产能力,公司在钒钛钢铁冶炼和钒产品生产技术方面处于世界领先地位。公司实际控制人为河北省国资委。

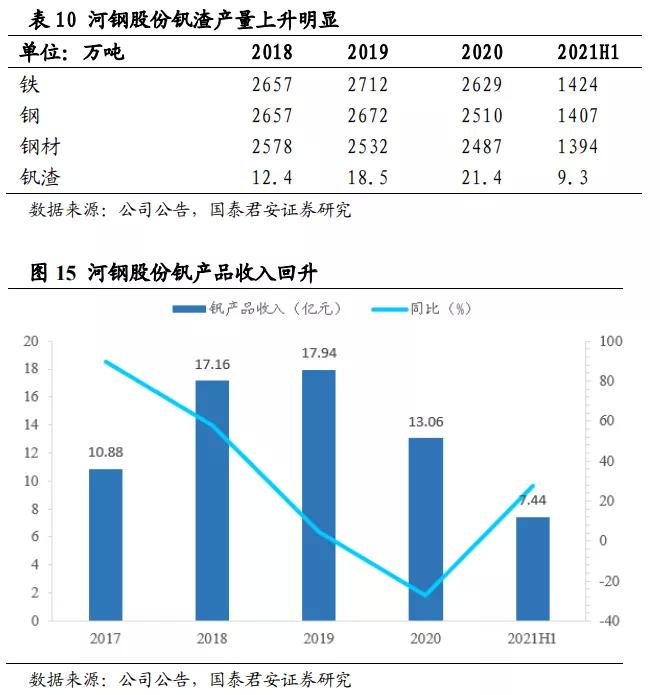

公司钢铁产品分为板材、棒材、线材、型材四大类。公司在钒钛钢铁冶炼和钒产品生产技术方面处于世界领先地位,钒产品年产能2.2万吨。主要产品有五氧化二钒(片剂、粉剂)、氧化钒、钒铁、氮化钒铁、钒铝合金等,广泛应用于航空航天、军工装备、储能材料和环保颜料等诸多领域,覆盖了世界钒行业中可工业化规模生产的大部分产品。公司钒产品产量增长明显,2020年公司钒渣产量21.4万吨,同比增长15.6%。

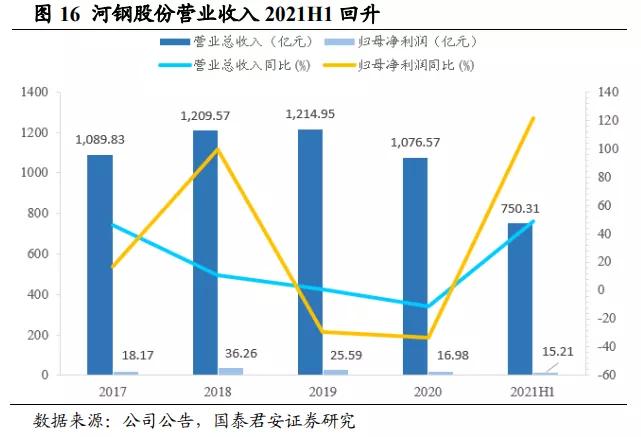

2021年上半年受益于下游需求持续回暖及供给端减产预期,公司业绩强势回升。公司2021上半年营业总收入750.31亿元,同比增长48.76%,公司归母净利润15.21亿元,同比增长121.63%。

给予公司“增持”评级。公司是河北省龙头钢企、钒资源丰富,我们预测公司2021-2023年EPS分别为0.33/0.39/0.42元。综合考虑公司钒产品和钢铁业务,选取同为钢铁行业的宝钢股份(行情600019,诊股)、鞍钢股份(行情000898,诊股),和兼顾钢铁、碳酸锂生产的永兴材料(行情002756,诊股)作为对比公司,运用PE、PB两种方式对公司进行估值。

1).PE法:每股价值3.96元

可比公司2021年平均PE为22.96倍,考虑到钒电池尚未完全产业化,公司业务仍偏钢铁行业,给予公司2021年12倍PE进行估值,对应每股价值3.96元。

2).PB法:每股价值8.43元

可比公司2021年平均PB为3.80倍,考虑到公司目前较多资产属于钢铁行业,给予公司2021年1.5倍PB进行估值,对应每股价值为8.43元。

综合两种估值方法,结合谨慎性原则,选择两种估值方法中的较低的估值,对应公司目标价3.96元,“增持”评级。

5. 风险提示

5.1 钒电池降本不及预期

虽然钒电池全生命周期成本较低,但由于其装机成本偏高,制约了钒电池的需求。目前,钒电池电堆、电解液的成本下降已逐步展开,我们预期钒电池将逐渐具有经济性。目前钒电池尚未完全产业化,成本的下降仍需要一些技术突破。若钒电池成本下降不及预期,将不利于钒电池的产业化进程。

5.2 储能装机进度不及预期

根据国家发改委、能源局《关于加快推动新型储能发展的指导意见》,2025年我国新型储能装机规模将达到30GW以上,储能装机需求将快速增长。电化学储能目前尚不具有经济性,储能方式目前仍处在技术之争阶段,影响储能装机进度的因素仍然较多。若储能装机进度不及预期,钒电池需求增长将相应调减,行业景气度或不及预期。