美国的负利率是怎么回事?未来美联储会不会采取负利率政策?我们认为,短期内美联储选择负利率这一工具的概率几乎为0,甚至在可以预期的1-2年内,美联储采取负利率政策的概率也极其低。

摘要

1、美国的负利率是怎么回事?负利率其实来自市场预期,近期美国多个联邦基金利率期货合约价格突破100,即市场预期联邦基金利率为负。据CME数据显示,截止5月12日,市场预期美国最早将在明年3月份实行负利率。

2、负利率预期从何而来?当前形成负利率预期的两个关键因素是经济基本面和货币政策空间。一方面,疫情冲击带来了投资者对美国经济的悲观预期;另一方面,疫情冲击下,短端利率似乎已经到了降无可降的底部,所以投资者开始预期美联储会采取非常规货币政策——负利率。

3、美国会实施负利率吗?我们认为短期内,美联储选择负利率这一工具的概率几乎为0。一方面,从日本和欧洲的经验来看,负利率对经济并没有太大提振作用;另一方面,负利率的正面作用不大,而负面影响却不小。此外,如果经济持续低迷,除了负利率这种争议比较大的工具外,美联储依然有很多其它货币政策工具可以采用,比如加大QE规模以及收益率曲线控制等。

1

美国的负利率是怎么回事?

受新冠疫情影响,美联储曾在3月2次紧急下调联邦基金利率,累计降息150BP,重回零利率时代,并一直维持在这一水平。那么负利率是怎么回事呢?

负利率其实来自市场预期。芝加哥交易所有一款联邦基金期货产品,它是以30天期500万美元的联邦基金为标的物的利率期货合约,该合约的价格=100-合约当月联邦基金有效利率的平均值。也就是说如果某月联邦基金有效利率平均值为0.5%,则该合约执行价格为99.5;反之,如果市场预期的合约价格为99.8,即市场预期隐含联邦基金利率为0.2%。

近日,美国多个联邦基金利率期货合约的价格突破100,这就意味着市场预期美国联邦基金利率将降至负值。据CME数据显示,截止5月12日,市场预期美国最早将在明年3月份实行负利率,美国21年3月期联邦基金利率期货合约价格为100.01,也就是说市场预期21年3月联邦基金利率将下降至0.01%。

2

负利率预期从何而来?

近期已有多位联储主席和相关人员发言认为美联储不会实行负利率,但是市场负利率预期依然没有改变,这是为什么呢?我们认为,当前形成负利率预期的关键因素:经济基本面和货币政策空间。

一方面,疫情冲击带来了投资者对美国经济的悲观预期。美国一季度GDP环比折年率为-4.8%,创08年4季度以来新低,同比也为09年4季度以来新低,同时,一季度GDP并未完全反映疫情影响。据谷歌大数据统计,截止5月2日,美国零售活动、交通运输活动以及办公活动仍较基期下滑30%左右,预计美国二季度负增长程度将更大。

美国4月核心CPI环比下降0.4%,为1957年有数据以来最大跌幅,且美国10年期盈亏平衡通胀率一直在1%附近波动,尽管较3月份有所回升,但通缩预期一直未变。

尽管美国各州陆续开始复工,但经济暂停容易、启动难,失业增加、收入减少、企业破产倒闭都会有乘数效应,影响不仅仅在于短期。所以美国失业率往往具有上得快、降得慢的特征,美国1948年以来的11轮周期中,失业率平均在11个月内快速达到顶峰,而再回到低点则平均花费58个月,最长的一次是在1991年3月失业率达到峰值后,用时120个月才完全恢复,美国本次危机可能也很难例外。

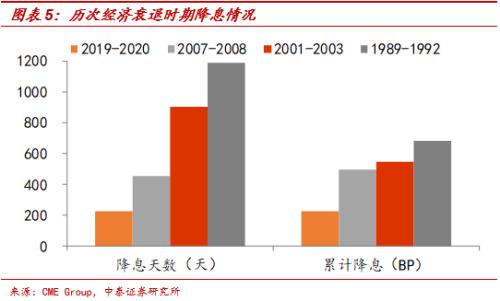

另一方面,投资者对美联储的货币政策空间产生担忧。从历史上来看,每当出现经济衰退时,通常会进行大幅降息以提振经济。但自从08经济危机以来,美联储一直维持了近10年的低利率环境,即使到18年底美联储基准利率也未突破3%,留下的降息空间十分有限。因此,在日央行和欧央行陆续实行负利率之后,市场就不乏关于美联储实行负利率的讨论。

此次疫情冲击下,美联储降息节奏远超历史,除19年下半年陆续3次25BP的预防性降息外,今年3月2次紧急降息共150BP,利率降至0值总共只用了227天。而08年经济危机时期,利率降至0总共经历了455天,美联储此次的降息节奏可谓历史最快。

在传统货币政策调控框架下,短端利率似乎已经到了降无可降的底部,所以投资者开始预期美联储会采取非常规货币政策——负利率。

3

美国会实施负利率吗?

我们认为短期内,美联储选择负利率这一工具的概率几乎为0,甚至在可以预期的1-2年内,美联储采取负利率政策的概率也极其低。主要有以下几个理由:

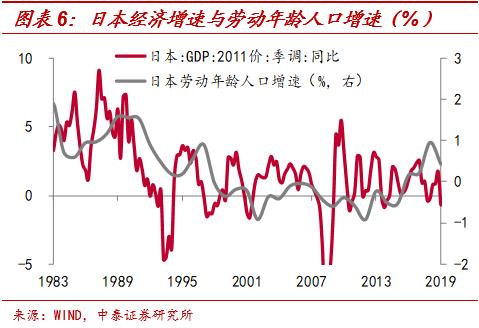

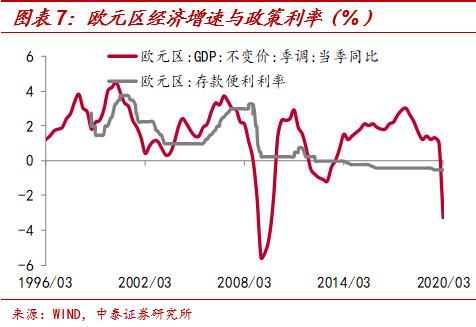

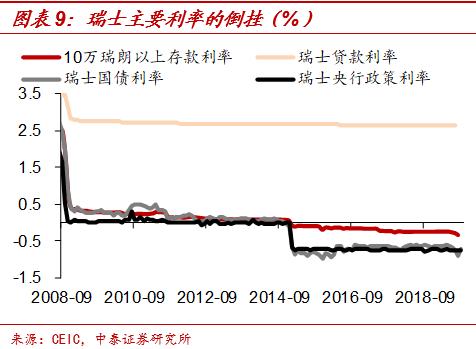

首先,从日本和欧洲的经验来看,负利率对经济并没有太大提振作用。经济增长最终是由生产要素端决定的,人口、技术进步才是关键。日本、欧洲面临老龄化压力,技术进步放缓,所以经济长期停滞不前。货币政策是无法影响经济潜在增速的,因为如果经济的投资回报率很低,即使融资成本降得再低,企业投资的动机也不会太强。所以日本、欧洲实行负利率、QE政策后,大量的资金淤积在金融体系内部,经济还是长期低迷。

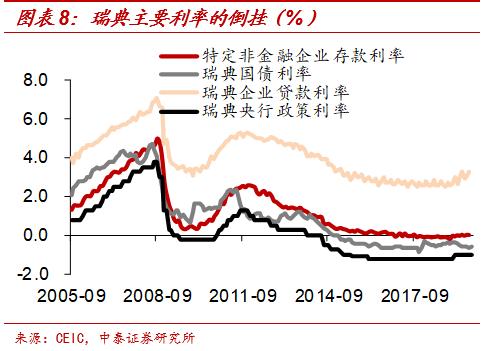

其次,负利率的正面作用不大,而负面影响却不小。一般来说,储户能够承受的负利率水平是非常有限的,因为如果银行向储户收取过高的“保管费”,储户就会选择自己持有现金,或者持有其它货币资产。这决定了金融机构的负债端成本很难下降,而资产端的利率为负,即存在央行的资金要缴纳较高的“保管费”。金融机构面临的部分利差是倒挂的,严重侵蚀金融机构的利润。

在负利率的情况下如果再实行QE,金融机构受到的负面冲击会更大,因为QE放出来的钱多数以超额准备金的形式存在,银行不仅赚不了钱,还需要支付利息。

最后,如果经济持续低迷,除了负利率这种争议比较大的工具外,美联储依然有很多其它货币政策工具可以采用。例如可以增大QE的规模,或者直接进行收益率曲线控制,在调控短端利率的同时,控制长端利率维持在低位,来降低实体经济的融资成本。所以美联储还有很多工具可以采用,远远还没到“山穷水尽”去采用负利率的时候。

风险提示:新冠疫情,经济下行,政策变