内容摘要

>> 美联储7月降息25BP,并于8月1日提前结束缩表,行动更加鸽派

7月议息会议,联邦基金利率目标区间下调25BP至2%-2.25%,委员会以8:2的票数通过此项决定,并将于8月1日结束缩表计划。降息操作符合市场预期,而提前结束缩表略超出市场预期,行动上更加偏向鸽派。我们此前在6月议息点评明确提出最早美联储降息可能在7月,7月议息大概率提前结束缩表计划。而鲍威尔关于“这不是长降息周期的开启,但可能会再降息”的鹰派言论让市场感到失望,标普500指数下跌1.1%,跌破3000关口,收于2980.38点,创5月底以来最大单日跌幅。VIX指数上涨超过15%至16.12。美元指数日内涨幅扩大至0.6%,升至98.6附近。

>> 鲍威尔偏鹰派的言论让市场失望,市场下半年降息预期进行再调整

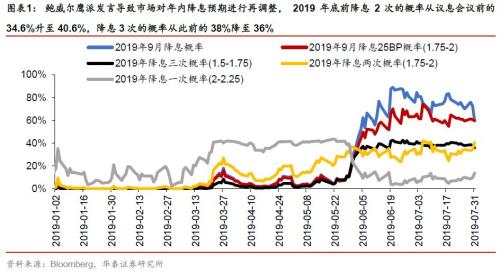

鲍威尔在被问及是否处于长降息周期之初时表示,并不认为是这样,此举旨在防范下行风险,而不是暗示自此开启宽松周期。但鲍威尔随后表示,没有说只是一次降息,不是宽松周期的开始但可能会再降息。同时鲍威尔强调,不要以为再也不会加息了,必要时将大胆运用所有工具。鲍威尔偏鹰派的言论明显让市场感到失望,市场对于下半年降息预期也进行了再调整。7月31日联邦基金利率期货隐含的降息概率显示9月降息25BP概率是60%,降息50BP的概率降至0。2019年底前总计降息2次的概率从议息会议前的34.6%升至40.6%,降息3次的概率从此前的38%降至36%。

>> 预防式降息的关键在于预防,预计今年共有2-3次降息

联储当前是行为更鸽派,言论更鹰派。行为和言论哪个对于未来的利率走势判断更具借鉴意义?我们认为,重点应放在联储的鸽派行为。此次降息将大概率开启联储连续降息的窗口,预计今年可能共有2-3次预防式降息,明年降息的步伐也会继续。当美国经济出现疲态,通过降息修复经济动能,可以对冲一定的负面影响,减轻未来的扩表压力。7月24日,格林斯潘接受采访时表示:“有好几次降低利率并不是因为我们认为这很可能是必要的,而是因为一个可能事件发生的后果。如果真发生的话,后果会非常大。”此次降息也是如此,不是因为经济出现明显下行,而是为了防患于未然。

>> 中期需要关注“预防式”降息向“衰退式”降息的切换

二季度GDP增速下行,进一步印证美国经济见顶回落的特征,但也呈现了一定的韧性。我们认为,美国经济下半年或将缓慢回落,随着降息窗口开启,地产大概率止跌企稳,家具家电等地产后周期消费以及对利率较为敏感的汽车消费将对经济有所支撑。中长期来看,随着时间的推进,降息周期背后的原因可能会发生切换,我们需要关注这到底是为了防患于未然的预防式降息,还是为了应对衰退的衰退式降息,这对于思考经济衰退可能,甚至对判断未来美股走势至关重要。宽松预期带动的美股反弹难以持续,市场终归会反映经济的下行预期。

>> 美元即将迎来弱势长周期的拐点,但这个过程注定是波动的

我们认为美元即将迎来弱势长周期的拐点,但是这个切换的过程注定是波动的。主要原因有以下两点:第一、全球各大央行已悄然开启竞争式宽松,美联储货币政策的宽松程度并没有领先于其他经济体。第二、在经济周期末期,美联储在货币政策方面更多是相机抉择,取决于不断发展的数据和不断变化的风险。这就决定了美联储的表态具备灵活性和开放性,现在也才会有“未来利率能升也能降”的措辞出现。我们认为,这个波动的过程在三季度会更加凸显,但是随着美国经济在四季度下行压力有所加大,美联储进一步确认转鸽,美元指数可能会有小幅度的下行。

风险提示

美联储货币政策宽松不及市场预期,贸易摩擦事态升级或反复冲击市场风险偏好。

风险提示

美联储货币政策宽松不及市场预期,贸易摩擦事态升级或反复冲击市场风险偏好。