|

上半年已经落下帷幕,基金排名也水落石出,在持续震荡的行情下,偏股型基金损伤惨重。

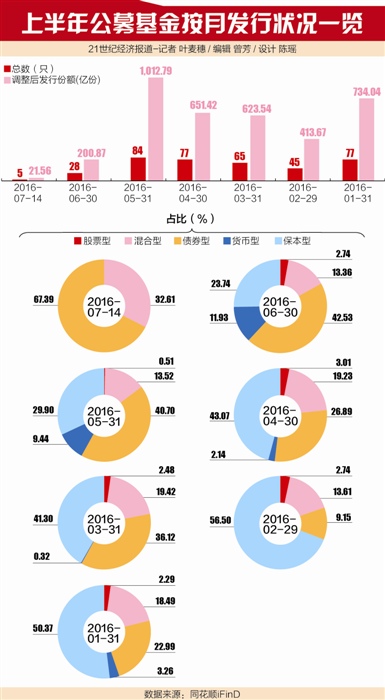

动荡的行情,让投资者的避险情绪升温,各大类资产规模快速转移。据东方财富(300059,股吧)Choice数据,截至今年6月底,公募基金市场规模为79377亿元,比2015年末的84129亿元规模减少了4752亿元,缩水幅度5.65%。

其中偏股型产品是成为“塌陷”的重灾区。据统计,上半年,股票型基金、混合型基金规模分别减少了956.24亿元和3230.35亿元,规模降幅分别约为12%和14%。货币基金由于今年上半年七日年化收益降至3%之下,也遭遇投资者用脚投票,规模减少2942.08亿元,下降了6.56%。

不过除了货币基金之外,整体来看低风险产品在上半年还是得到了投资者的追捧。其中债券基金规模增长了1755.03亿元,是上半年规模增长最多大类公募基金。而据天相数据统计保本基金的规模也增长了1697.33亿元。黄金成为今年上半年的亮眼佳作,今年上半年,金价涨逾24%,带动黄金主题基金规模暴增。据天相数据统计,不包括QDII基金,以黄金主题基金为主的商品型基金规模增加了74.38亿,规模增长幅度高达310.44%。

“没有具体的统计数字,上半年投资人平均亏了多少,不过从我了解的情况来看,基民还是亏多赚少。”钱景财富CEO赵荣春表示。

宜选择指数基金定投

对于下半年的基金配置,21世纪经济报道记者采访了多家第三方理财机构。多数机构认为,下半年市场可能有阶段性行情,但是经过了连续的暴跌,投资者的避险情绪较重,很难出现单边上涨的行情,因此控制风险仍是首要任务。

“配什么好配什么不好,很难给出一个确切的答案,主要还是要看投资者的风险偏好,想要获得高额的回报,自然要承受较大的风险。我建议还是根据年龄来配置,如果是年轻的投资人年纪在二三十岁,风险承受能力较强,可以偏重配置偏股型产品;而年纪在35岁到50岁之间,这个年龄段的投资者一般都是家庭的支柱,上有老下有小,则要考虑风险和收益两个层面,则权益类和固定收益类建议各配置一半;如果超过50岁,风险承受能力较低,则建议全部配置固定收益类产品。”赵荣春表示。

对于权益类产品,赵荣春表示,目前定投的方式较为安全,不建议一次性投资的方式。品种选择上,如果没有流动性要求的话,建议选择指数型产品。指数选择上,蓝筹指数如沪深300、上证50等,配比三成;中小创指数,如中证500、创业板指数等可以配置七成。“这样配置的理由在于,首先指数基金受到的干扰较少,不会存在人为操作的错误,或者基金经理离职的担忧;其次中长期来看,我们国家的中小盘指数的表现确实好于蓝筹指数。”

定增基金最好选择LOF形式

好买基金则表示除了普通的基金之外,一些创新基金也值得留意,比如现在较火的定增基金。不过建议如果有账户的投资者首选LOF形式的定增基金,一是这类定增基金的流动性较好,不用长期被锁,急于用钱,可以马上赎回;二是有些LOF产品相对一级市场还存在折价,更加划算。“不过买的时候要留意基金的仓位,如有些基金的仓位较低,上市半年多了,仓位还不到10%,很难跟上大盘的节奏。不过这样也有一个好处就是,万一市场出现暴跌,这类的损失也较小。” 好买基金研究总监曾令华表示。

曾令华也提醒投资者,定增基金相对于普通的基金是有一个安全垫,并不是说“刀枪不入”。如果大盘出现类似于上半年这种极端行情,安全垫也会被击穿。此外基金经理的选择定增产品的水平也很重要,比如今年上半年定增基金的表现就是良莠不齐,出现亏损的产品也不在少数,但整体来看,波动大大小于偏股型产品。操作上建议,如果会波段操作,最好波段操作。

此外一些具有操作水平的投资者可以选择分级基金,比如上半年的新能车B、白酒B,如果介入的时机较好,也都有20%到30%的收益。选择分级基金,首先看行业,这是重中之重。其次看杠杆倍数,一般来说倍数越高,弹性越大,风险也越大。第三则是看折溢价,如果前两点不相上下的话,则优先选择折价多的产品。对于投资者闻之色变的下折问题,曾令华表示,除非出现暴跌,否则即使下折,也不会出现一夜巨亏的惨剧,投资者不用过于担心。

对于上半年扎堆买入的债券基金和黄金基金,曾令华则提醒谨防风险,“今年下半年有大批债券集中到期,有一定的偿付压力,打破刚兑的情况有可能还会发生,债市会有一定的压力,因此债基的趋势性机会不大。 ”

对于黄金基金的谨慎态度,曾令华的观点则是,今年上半年涨幅过猛,下半年,美联储加息的预期仍然存在,可能会让黄金市场产生较大的波动,不过加息之后,一切尘埃落定,倒是加仓的较好时机。来源21世纪经济报道)