现有私募管理人收费方式出现重大变化。

10月21日,中国基金业协会发布《证券期货经营机构私募资产管理计划备案管理规范1-3号》,其中3号规范针对结构化资管产品,明确计划管理人以自有资金做风险补偿的,不得提取报酬。

这与此前下发的《证券期货经营机构私募资产管理业务运作管理暂行规定》(新八条)中对保本类产品的相关规定形成了呼应。

相关规定无疑对私募管理人的收费方式产生较大影响。一边是资金委托人对管理人分担一定投资风险有需求,另一边是管理人对超额收益提取报酬有需求,如何实现合规?

目前市场上出现了两种模式,一是集合资管+有效补偿,二是单一资管+收益互换模式。投资顾问出钱,但是不通过结构化的方式。

结构化和超额收益报酬二选一

根据新八条,直接或者间接对优先级份额认购者提供保本保收益安排属于违背“利益共享、风险共担、风险与收益相匹配”的原则。

具体而言,这种违规做法包括但不限于在结构化资产管理计划合同中约定计提优先级份额收益、提前终止罚息、劣后级或第三方机构差额补足优先级收益、计提风险保证金补足优先级收益等。

上述3号规范重申该内容的同时,进一步明确通过以自有资金认购的资产管理计划份额,先行承担亏损的形式,可以按照规定提供有限风险补偿;但不得以获取高于按份额比例计算的收益、提取业绩报酬或浮动管理费等方式变相获取超额收益。

“可以这样理解,当结构化产品里面,有一部分份额和其他份额的风险收益特征不一样,违背同风险同收益原则时,才会去检查超额收益报酬是否存在,”一位上海私募机构产品负责人向21世纪经济报道记者解读称,“也就是说,要做结构化可以,但是不能提超额报酬;要提超额报酬可以,但是不能做成结构化,两者只能选一个。”

前述上海私募机构产品负责人表示,新八条以及细则的出台,可见监管的推动方向是产品主动管理、平层化、净值管理。“以后的私募更多的会是在绝对收益,即零以上,直接提取报酬,而不存在基准业绩以上的二八分了。”

在其看来,相关规定将推动行业洗牌,有助于淘汰末位机构,也就是说,大机构可以更好地生存,中小型机构的生存空间会越来越小。

单一资管+收益互换模式

据21世纪经济报道记者从多名资管业内人士处了解,目前市场上有两种模式,可以实现资金委托人和受托管理人的双向风险和收益需求。

第一种是“集合资金+有限补偿”模式。委托人和投资顾问共同出资成立集合计划,管理人以出资额为限对委托资金进行有限补偿。一般而言,投资顾问的出资比例不超过集合计划总额的5%。

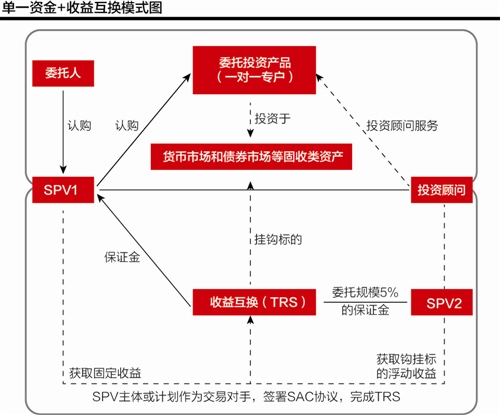

第二种是“单一资金+收益互换(TRS)”模式。所谓总收益权互换协议(Total Return Swap),是指交易双方对协议期限内投资约定标的所获得的固定或浮动收益率进行互换。

在这一模式中,投顾先为委托人成立一对一专户产品。然后投顾出资,比如委托资金的5%,作为收益互换协议的保证金,为专户产品提供有限保证。收益互换的挂钩标的实时与委托产品标的组合保持一致。

通过收益互换,投顾获得挂钩标的浮动收益,也就是投顾报酬;而委托方获得挂钩标的固定收益。

但无论是上述哪一种模式,实际上投顾都出了一部分钱。“关键是私募,或者券商资管,一般自己都没有多少钱,假设总共10个亿的资金,投顾就要出5000万,这个压力肯定很大,一般机构做不了。”有中型券商资管机构部人士表示。